Hipotecas REDAL: Cuando el banco no sabe lo que ha firmado. Los abogados de la banca no saben qué cara poner cuando se encuentran ante un caso de Rédito Ad Libitum

Imaginen una escena que cada vez va a ser más frecuente. Un despacho de abogados trabaja para la banca ejecutando desahucios. Casi de manera rutinaria le van llegando expedientes de familias que van a perder su casa. El despacho realiza los pasos necesarios para llevar dicho expediente al juzgado. Hasta aquí, nada nuevo.

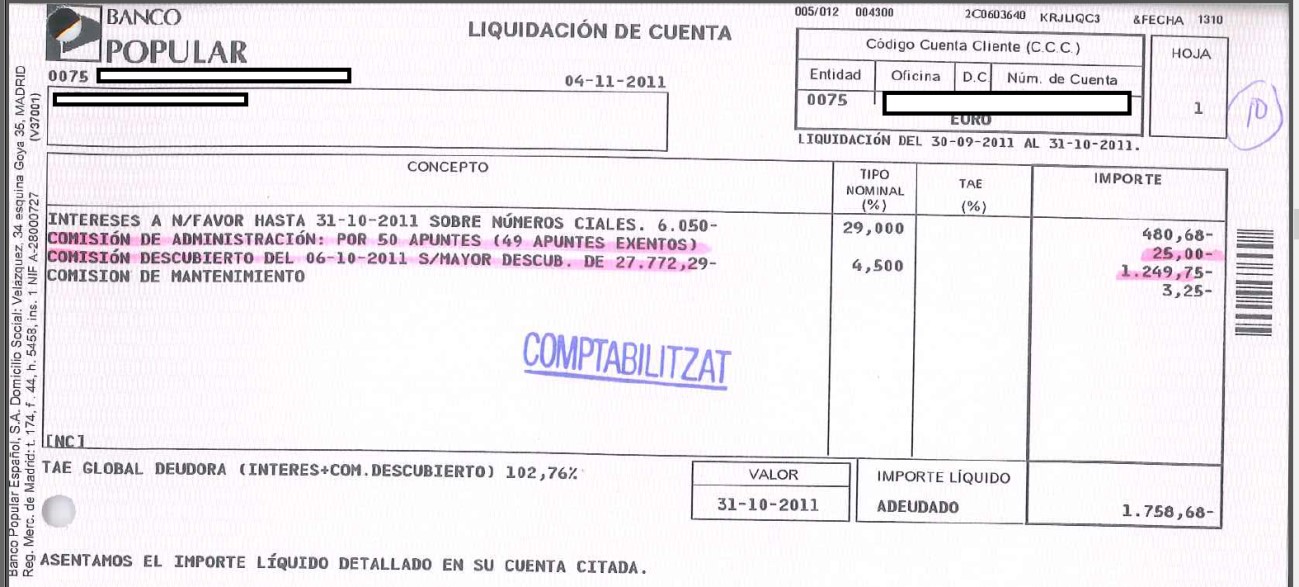

Días después, viene la sorpresa: la respuesta del afectado no es la habitual. No es que deba menos dinero porque hay cláusulas abusivas. Es que no debe dinero porque el banco le dio el derecho a pagar menos. Entonces el despacho de la banca no puede creer lo que lee. Ha llegado un préstamo hipotecario de Rédito Ad Libitum (REDAL). ¿Cómo es posible que se firmara esta escritura?

El truco de la primera letra o cómo la ambición rompe el saco

A finales de los años noventa, cuando la burbuja hipotecaria estaba en pleno proceso de dilatación, las entidades financieras se percataron del error que cometían los clientes. Puede decirse que, la amplia mayoría, tomaba como referencia el importe de la primera mensualidad para decidir si contratar la hipoteca o no.

Esta conducta se entiende en un contexto de confianza frente a los bancos. El cliente acudía a la entidad que le había gestionado siempre sus ahorros porque quería comprar una casa. Dado que confiaba en el director, entendía que la primera letra de la hipoteca era un “referente fiable” sobre cómo sería el esfuerzo necesario para pagarla. ¿Quién iba a pensar que, más adelante, el préstamo decía que se iba a aplicar un diferencial de 2 puntos o más? ¿O quién iba a pensar que el índice de referencia era el IRPH, el cual sube pero prácticamente no baja nunca?

Engañados por el “truco de la primera letra” los prestatarios de este país se subrogaron a hipotecas de promotor sin haberlas leído, novaron hipotecas sin entender las consecuencias de las nuevas condiciones, llegaron a hacer hipotecas para pagar las letras de hipotecas anteriores… De todo sucedió cuando los bancos fueron los primeros en alimentar la vorágine hipotecaria. Es sabido que la única información que se suministraba al cliente era del tipo “con un poco de suerte, las letras van a bajar. Pero si suben y no puede pagar, no se preocupe: venda la casa y ganará dinero”.

Las compañías de suministros habían encontrado el truco de las presuntas falsas tarifas planas. Y los bancos, que no podían ser menos, habían encontrado su propio truco. Había que recoger beneficio y nada podía fallar. Sin embargo, algo falló.

En manos de unos recursos poco humanos

La competencia extrema entre entidades financieras por la comercialización de préstamos hipotecarios conllevó un problema de recursos humanos. El país no disponía de tanta gente con conocimientos financieros como para colocar a un entendido al frente de cada oficina. En esta tesitura, se dieron situaciones rocambolescas como:

- Directores que no querían conceder hipotecas porque decían que eran riesgosas, fueron desplazados.

- Directores que firmaban hipotecas eran meros transmisores, no entendían lo que decía la escritura, y se limitaban a “usar unas tablas con números”, tal y como fue reconocido a Diario16, que les remitía la entidad.

- Notarios responsables de explicar el contrato a los clientes, leían de corrillo, muchas veces ignorando aspectos fundamentales.

Con tales recursos humanos, sólo tenía que producirse un hecho anómalo para que se diera la tormenta perfecta. Y el hecho se produjo: algunas cajas mezclaron escrituras de préstamo hipotecario (devolución a cuota determinada) con escrituras de crédito (devolución a voluntad). Nadie detectó el error.

“No disponemos de una estadística porque no tenemos acceso a los miles de contratos firmados, pero sí hemos detectado formatos de escritura que se repiten», nos explican los abogados y matemáticos que han detectado el REDAL. “Sin embargo, no es que los REDAL estén sólo algunas entidades concretas, es decir, en ellas no termina todo, sino que en ellas empieza todo”, continúan. Los contratos de estos bancos (y otras que compartieron formato) son los denominados HARD REDAL, porque son los indiscutibles: se ha firmado cuota libre. En otro orden de cosas, también han detectado diversas variedades de lo que denominan SOFT REDAL, en el sentido que hace falta una discusión técnico-jurídica para probar que la cuota es libre.

“Cuando miro contratos tanto de Soft como de Hard REDAL, no me explico cómo nadie detectó que se estaba firmando una hipoteca de cuota libre”, señala a Diario16 Guillem Bou, que ha realizado diversos informes judiciales sobre hipotecas REDAL. “Es decir, ni el banco, ni el cliente, ni el notario, al parecer, sabían qué estaban pactando”.

El Banco de España al rescate

Para acabar de extender las cláusulas REDAL a todo tipo de contratos hipotecarios fue determinante la intervención del Banco de España. Alrededor del año 2.000 se elaboró una normativa que agilizaba las escrituras de las hipotecas. Es por este motivo que los investigadores señalan este año como el principio del REDAL masivo, si bien pueden encontrarse casos anteriores a dicha fecha.

La cuestión es que, quizá con la intención de facilitar la firma de hipotecas, la nueva normativa simplificaba los contratos. Es de suponer que este cambio respondía a un requerimiento de las entidades para poder usar el truco de la primera cuota. Es decir, es como si las entidades usaran presuntamente el consabido argumento de “para qué informar al cliente si no lo va a entender”, el cual es el padre de la mayoría de abusos (IRPH, cláusulas suelo, 360, redondeo, etc.), y como si el Banco de España, velando por sus intereses en vez de los de España, les concediera la suplicada simplificación.

El problema es que tal simplificación de los contratos hipotecarios suprimió aspectos fundamentales. Esta supresión nos ha llevado a lo que en la actualidad es el REDAL.

Por eso, cuando un abogado del banco sale de la vista diciendo “Uy… esto se puede eternizar” o bien propone negociar con el cliente, el prestatario ve por fin que se ha abierto una luz y que tiene una oportunidad para salvar su vivienda. Y no sabe, como todos ellos, cómo ha podido suceder algo así.

Fuente: https://diario16.com/redal-el-error-de-la-banca-que-evitara-miles-de-desahucios/